Nel precedente articolo abbiamo esaurito le fasi di analisi richieste dalla procedura di allerta introdotta dal nuovo codice della crisi d’impresa e passiamo alla valutazione finale. Proviamo prima a riepilogare il percorso logico fatto finora:

- Adeguata verifica: durante i controlli trimestrali svolti dal controller interno e/o revisore unico esterno è stata riscontrata almeno una delle 7 anomalie negli early warnings. L’anomalia persiste per più di un trimestre rendendo necessaria l’attivazione della procedura di allerta interna;

- Raccolta dati: l’organo di controllo (interno o esterno) comincia ad impostare la review contabile mandando all’amministrazione la lista richieste ed organizza in un database le informazioni raccolte;

- Review contabile: viene analizzata l’ultima situazione contabile, apportando le necessarie rettifiche per ottenere una reale “fotografia” patrimoniale ed economica della società;

- Analisi andamentale: si analizza la dinamica della Centrale Rischi, la struttura dei fidi e la storia dei rapporti con gli istituti finanziari;

- Analisi economico-finanziaria: vengono quindi analizzate le serie storiche dei principali indici di bilancio relativamente ad almeno ultimo triennio precedente rispetto alla situazione contabile analizzata durante la review contabile;

- Analisi qualitativa: si raccolgono informazioni di carattere generale sul settore, management e sistema informativo aziendale(attività che normalmente viene svolta prima durante la fase di interim dell’audit).

Valutazione finale nella procedura di allerta

L’organo di controllo, alla luce delle analisi svolte nelle precedenti fasi della procedura di allerta, riepiloga in un report i risultati dell’analisi svolta e rilascia una valutazione finale. Il report, oltre alla descrizione della metodologia utilizzata e delle risultanze delle singole analisi svolte, deve contenere l’indicazione dei fattori chiave che hanno contribuito all’incremento della probabilità di insolvenza. Individuando le aree di maggiore criticità e dando quindi un giudizio sulla gravità delle singole anomalie riscontrate, il controller sostanzialmente fornisce al management le linee guida dell’action plan (a carico dell’organo amministrativo). L’organo di controllo redigendo il report di valutazione finale, non si limiterà ad elencare le criticità riscontrate, ma dovrà riportare al management anche un giudizio prognostico su ciascuna anomalia. Questo per consentire al management di redigere l’action plan che contenga le misure correttive ordinate per priorità.

La valutazione finale della procedura di allerta si conclude con la il calcolo del rating complessivo di rischio insolvenza e la valutazione dell’esistenza o meno del presupposto di continuità aziendale. Attualmente non c’è una unica metodologia di calcolo del rating ufficialmente riconosciuta dal legislatore. Nel scegliere la metodologia di calcolo del rating l’organo di controllo può avvalersi delle best practice introdotte con le normative Basilea 2 e Basilea 3 oltre che da alcune indicazioni numeriche contenute nel codice della crisi d’impresa. La valutazione delle diverse metodologie di rating, dei parametri per il calcolo e dei software utilizzati va oltre al tema qui trattato e richiede un approfondimento a parte (si consiglia l’iscrizione alla nostra newsletter per rimanere aggiornati).

Parametri di insolvenza nel testo del codice della crisi d’impresa

Nonostante una buona dose di discrezionalità e giudizio professionale lasciata al redattore del report di valutazione finale, la normativa sui sistemi di allerta fissa alcuni riferimenti numerici precisi:

- sostenibilità dell’indebitamento nei prossimi 6 mesi: se il budget di tesoreria va in “rottura di cassa” nei prossimi 6 mesi va fatta la segnalazione. Per monitorare questo parametro l’impresa dovrà dotarsi di un sistema di pianificazione finanziaria (si veda il nostro articolo sull’argomento);

- DSCR: Debt Service Coverage Ratio ovvero l’indicatore che misura la sostenibilità degli oneri dell’indebitamento con i flussi di cassa, valore minimo accettabile dalle best practice è 1,1;

- Debiti per retribuzioni scaduti da più di 60gg e/o fornitori scaduti da più di 120gg: se gli importi sono significativi questi parametri avranno necessariamente un riflesso sul cashflow previsionale di cui al punto 1;

- parametri per l’obbligo di segnalazione esterna: l’art 15 individua per ciascun creditore pubblico qualificato (Erario, INPS, Agente della riscossione) il limite di esposizione oltre al quale va fatta la segnalazione (si vedano i dettagli nel paragrafo successivo). E’ chiaro che nell’esprimere il giudizio finale, il controller deve tenerli in considerazione.

I parametri sopra elencati limitano l’aleatorietà nella valutazione finale conclusiva della procedura di allerta. Tuttavia il monitoraggio di questi parametri non è affatto immediato e richiede l’implementazione di un sistema di allerta e pianificazione finanziaria di breve termine.

Richiedi una Alert Analysis gratuita

Procedura di allerta interna: action plan

Completato il report e la valutazione finale, la procedura di allerta continua con la fase di segnalazione interna. L’organo di controllo (controller interno e/o revisore unico), invia ufficialmente (a mezzo pec) la relazione motivata all’organo amministrativo chiedendo di predisporre entro e non oltre 30gg l’action plan. Questo passaggio è fondamentale, in quanto la segnalazione tempestiva effettuata dal controller (interno o esterno) all’amministrazione, garantisce l’esonero dall’eventuale responsabilità solidale in caso di default.

Guidato dalle indicazioni contenute nella valutazione finale del report, l’amministrazione individua le priorità e le azioni da intraprendere per correggere l’andamento aziendale e mitigare il rischio di default segnalato.

Entro 60 giorni dalla segnalazione interna, l’organo di controllo deve ricevere e valutare l’action plan predisposto dall’organo amministrativo. Nel caso di inerzia o valutazione di inefficacia dell’action plan, l’organo di controllo deve procedere alla segnalazione all’OCRI (Organismo di Composizione della crisi d’impresa che verrà costituito presso le camere di commercio).

Le fasi sopra descritte sono delicatissime e caricano sulle spalle dell’organo di controllo, che nelle PMI potrebbe essere un responsabile amministrativo o CFO, una responsabilità elevatissima. Oltre a predisporre un report a regola d’arte, il controller deve valutare (con il suo giudizio professionale) l’adeguatezza dell’action plan, che richiede competenze ed esperienza di gestione delle ristrutturazioni aziendali e non di gestione ordinaria. Da questa ultima valutazione fatta dall’organo di controllo si decidono le sorti dell’impresa: composizione assistita della crisi o continuità e rimando al prossimo controllo (dove verrà valutata l’efficacia delle norme intraprese).

Procedura di allerta interna: segnalazione esterna

La procedura di allerta interna può eventualmente sfociare in una composizione assistita della crisi gestita dall’OCRI. Le cause di questa evoluzione possono essere due:

- Inerzia dell’organo amministrativo dell’impresa nel redigere l’action plan o l’inadeguatezza delle misure intraprese, come descritto nel paragrafo precedente;

- Segnalazione esterna effettuata da un creditore pubblico qualificato.

Il secondo caso di segnalazione esterna rispecchia sostanzialmente il modello della procedura di allerta francese (si veda l’articolo dedicato). Questa impostazione assegna ad alcuni creditori (nel caso italiano solo pubblici, mentre in Francia anche privati), il potere di interrogare l’amministrazione dell’impresa sull’andamento aziendale nei casi in cui questi creditori maturino un credito scaduto significativo. A differenza dell’approccio italiano, la procedura di allerta francese non carica di responsabilità l’organo di controllo aziendale interno, ma concede il potere di segnalazione esterna a più tipologie di creditori, come ad esempio i dipendenti.

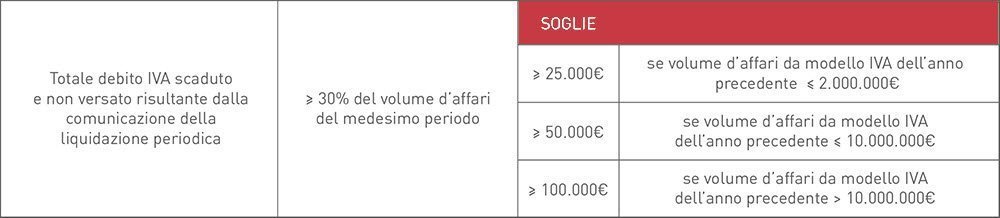

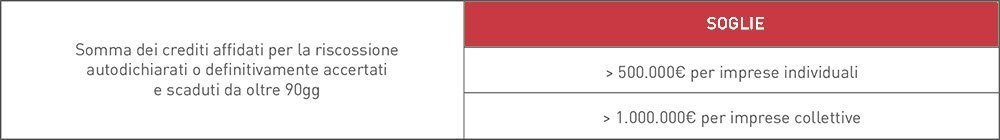

Tornando alla nostra procedura di allerta, proviamo ad evidenziare nelle tabelle sottostanti i parametri numerici che fanno scattare la segnalazione esterna:

Soglie di segnalazione – Agenzia delle Entrate

Soglie di segnalazione – INPS

Soglie di segnalazione – Agente di Riscossione

L’onere di comunicazione dell’anomalia all’OCRI riveste una particolare importanza per i creditori pubblici qualificati viste le conseguenze derivanti dalla mancata comunicazione. Infatti, nel caso di omessa comunicazione, il codice della crisi d’impresa prevede l’inefficacia del titolo di prelazione del creditore pubblico, che perde quindi il suo grado di privilegio e diventa chirografario. Questa circostanza rafforza di conseguenza l’importanza delle soglie numeriche di cui sopra, in quanto l’arrivo della segnalazione esterna è sostanzialmente “matematico”.

Termina qui il percorso della procedura di allerta prevista dal nuovo codice della crisi d’impresa. Con la segnalazione all’OCRI esterna o interna incomincia la fase di composizione assistita della crisi, dove ormai si passa dal monitoraggio e controllo alla vera e propria ristrutturazione aziendale.

Analizzando nel complesso la procedura di allerta interna descritta, al di là delle soglie dimensionali applicative obblighi e sanzioni, emerge la volontà del legislatore di modernizzare la gestione aziendale e controllo finanziario nelle PMI. Dal punto di vista di uno estraneo alla contabilità e revisione, gli obblighi imposti possono sembrare abbastanza logici. Non c’è nulla di strano nel richiedere all’imprenditore di monitorare la sostenibilità dei debiti a 6 mesi, pianificare la tesoreria e monitorare l’indebitamento (sembra quasi illogico che questo non fosse richiesto prima). Avendo però maturato più di 10 anni di esperienza in consulenza aziendale, i problemi che comporterà il nuovo codice della crisi ci appaiono molto significativi. Per maggior parte queste criticità, sono però riconducibili alla mancanza di un effettivo “organo di controllo” che dovrebbe monitorare l’andamento nelle PMI utilizzando un moderno sistema informativo.