Recentemente sono stati pubblicati sul sole 24 ore i 7 indicatori della crisi d’impresa, elaborati dal Consiglio Nazionale dei Dottori Commercialisti (CNDCEC) e presentati a settembre 2019. Si tratta degli indici di bilancio che secondo l’art 13 del nuovo codice della crisi dovrebbero rilevare gli squilibri economici, patrimoniali e finanziari, precursori dell’eventuale crisi aziendale.

Di seguito l’elenco completo degli indicatori della crisi proposto dal Consiglio Nazionale dei Dottori Commercialisti con i dovuti chiarimenti e commenti:

- Patrimonio Netto Negativo

- DSCR previsionale a 6 mesi

- Oneri Finanziari sui Ricavi

- Patrimonio Netto su Mezzi di Terzi

- Attivo a Breve su Passivo a Breve

- Cashflow su Attivo

- Debiti Previdenziali e Tributari su Attivo

Mentre i primi due indicatori di allerta sono stati considerati validi per tutte le tipologie di attività, gli altri 5 indici sono specifici per ciascun settore. Ma partiamo con ordine ed analizziamo ciascuno dei 7 indicatori della crisi d’impresa presentati a settembre 2019.

Contenuto dell'articolo

Patrimonio Netto Negativo

L’inclusione di questo indicatore in ambito di una normativa che introduce gli early warnings ed un approccio alla gestione della crisi di carattere predittivo, pare un po’ contrastante. Quando il Patrimonio Netto di una società è totalmente eroso dalle perdite, siamo ormai in una situazione di piena crisi aziendale (iniziata probabilmente molto prima). Monitorare il Patrimonio Netto è già compito del redattore di bilancio d’esercizio e del sindaco/revisore. Quest’ultimi, devono infatti esprimersi sul cosiddetto going concern, ovvero sui presupposti della continuità aziendale. Nel caso in cui ci si trovi di fronte ad un Patrimonio Netto Negativo, rimangono solo 2 strade:

- Ricostituzione del patrimonio attraverso nuove risorse apportate dai soci ed avvio di un processo di ristrutturazione aziendale;

- Messa in liquidazione della società.

DSCR previsionale a 6 mesi

Il Debt Service Coverage Ratio (abbreviato DSCR) previsionale a 6 mesi è invece un indicatore predittivo. Il DSCR a 6 mesi risponde alla richiesta del legislatore di dare evidenza della sostenibilità dei debiti almeno per i 6 mesi successivi. L’indice non deve essere inferiore a 1 che tradotto significa che i flussi di cassa operativi (nettati dalle imposte) devono essere superiori ai flussi in uscita per il pagamento dei debiti bancari. Abbiamo già approfondito le modalità di calcolo del DSCR nell’articolo sul fabbisogno finanziario, per cui vediamo qui solo alcune implicazioni e considerazioni.

Il problema, ravvisato dai commercialisti, sta nel cambiamento “epocale” che comporta l’approccio forward looking rappresentato in questo caso dal DSCR a 6 mesi. La novità ha suscitato preoccupazioni tali da richiedere già la proroga del termine dell’entrata in vigore del nuovo codice della crisi, prevista per il prossimo 15 agosto 2020. Moltissime PMI italiane, non solo non sono attualmente in grado di fare una previsione del cashflow a 6 o 12 mesi, ma spesso fanno fatica anche ad ottenere una contabilità aggiornata su base trimestrale, richiesta dall’adeguata verifica (vedi la serie di articoli sulla procedura di allerta).

Per questi motivi il CNDCEC ha proposto di utilizzare i prossimi 5 indicatori nel caso in cui il DSCR a 6 mesi non fosse calcolabile o attendibile. Questo è chiaramente un passo indietro (un compromesso), rispetto alla logica forward looking voluta dal legislatore, ed è chiaro che anche un modello di 5 indicatori di natura consuntiva non ha la stessa precisione nell’evidenziare la sostenibilità dei debiti nei 6 mesi successivi.

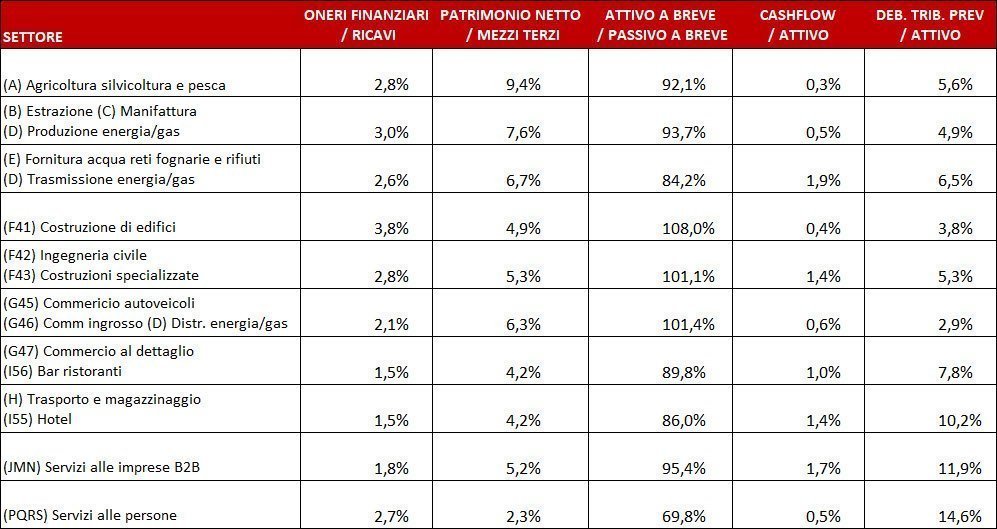

Nella tabella sottostante sono riportati i valori soglia dei 5 indicatori di allerta:

Oneri Finanziari sui Ricavi

Il parametro, secondo CNDCEC non deve essere superiore a 1,5% – 3,8% nelle rispettive categorie settoriali. L’indice fornisce un’informazione molto generica sulla sostenibilità dell’indebitamento bancario. Preso singolarmente non fornisce molte informazioni, perché il fatturato è una misura molto generica: ci sono imprese con fatturati elevati e marginalità ridotte, così come fatturati medi con elevata marginalità. L’indice Oneri Finanziari sui Ricavi, è però molto facile da ottenere e nel sistema complessivo dei 7 indicatori della crisi d’impresa assume sicuramente una sua rilevanza.

Patrimonio Netto su Mezzi di Terzi

Questo indice del livello di capitalizzazione dell’impresa non deve essere inferiore ai valori soglia che oscillano tra 2,3% – 9,4%. Il significato del Patrimonio Netto sui Mezzi di Terzi è questo: più l’impresa è capitalizzata con i mezzi propri (dei soci) e più è solida. Vediamo ad esempio che per il settore “Servizi alle persone” i commercialisti del CNDCEC, tollerano un valore molto basso di capitalizzazione, perché queste attività non richiedono forti investimenti in impianti e beni capitale ed in genere vengono finanziati utilizzando risorse proprie oltre che quelle della banca.

Attivo a Breve su Passivo a Breve

L’indice misura lo squilibrio all’interno del capitale circolante operativo. Il rapporto tra l’attivo a breve ed il passivo a breve non deve essere inferiore ai valori soglia indicati dal CNDCEC, che variano dal 69,8% al 108%. Minore è la percentuale e minore è la quantità di crediti esigibili nel breve termine, destinati a coprire i fornitori e altri debiti a breve. E’ interessante che per il settore edile la soglia fissata per l’attivo a breve su passivo a breve sia la più alta: 108%. Questo significa che, le imprese che operano nelle costruzioni, devono ridurre l’indebitamento a breve termine, utilizzando forme di finanziamento di medio/lungo termine. Invece nel settore servizi alle persone, è ammesso un rapporto di circa 70%. Quindi, in questo ultimo caso, i crediti a breve possono essere inferiori del 30% rispetto ai debiti verso fornitori, banche, fisco e Inps a breve.

Cashflow su Attivo

Il rapporto tra il free cash flow e l’attivo indica il rendimento complessivo dell’investimento in termini di cassa generata. In sintesi il cashflow su attivo ci dice quanta cassa effettivamente genera tutto quello che abbiamo investito nell’attivo (beni capitale e attivo circolante). I valori soglia proposti variano da un minimo del 0,3% ad un massimo del 1,9%. Secondo il consiglio nazionale dei dott. comm. le imprese, nei rispettivi settori, non devono avere un rendimento inferiore a queste soglie. Mentre nell’agricoltura e nell’estrazione sono tollerati valori molto bassi di Cashflow su Attivo (0,3% e 0,5%), trasmissione di energia e consulenza alle imprese devono generare più liquidità (1,9% e 1,7%).

Debiti Previdenziali e Tributari su Attivo

Particolare attenzione meritano i debiti tributari e previdenziali. L’indicatore dei debiti previdenziali e tributari su attivo, rappresenta una novità nel set standard degli indici di bilancio. Questo parametro deve assumere un valore inferiore alle soglie che variano dal 2,9% al 14,6% nei vari settori. Nel sistema proposto dei 7 indicatori della crisi d’impresa, il focus sui debiti previdenziali e tributari è motivato dalla procedura di allerta, che prevede una segnalazione esterna da parte di un creditore pubblico qualificato (fisco, inps e riscossione). In questo precedente articolo viene descritta la segnalazione esterna e si riportano le tabelle con le soglie di allerta.

Considerazioni sui 7 indicatori della crisi d’impresa

Il modello proposto, che emerge da un lungo studio statistico elaborato nel corso del 2019, cerca di rispondere alle richieste del legislatore contenute nell’art 13 del nuovo codice della crisi d’impresa. La risposta consiste in un modello di 7 indicatori della crisi d’impresa, che tracciano valori soglia degli indici di bilancio differenziati per settore. Il segnale di allerta dovrebbe essere considerato in uno di questi 3 casi:

- Il patrimonio netto è negativo;

- DSCR a 6 mesi è inferiore a 1;

- In assenza del DSCR, tutti i 5 indici di bilancio sono fuori dai valori soglia.

Riportiamo sotto le nostre considerazioni finali sul modello elaborato dal CNDCEC:

- Patrimonio Netto Negativo: più che un’indicatore di allerta è una constatazione dello stato di crisi.

- DSCR a 6 mesi: è un valido indicatore predittivo ma purtroppo porta con se la necessità di rivoluzionare la gestione aziendale della PMI italiane (cambiamento culturale).

- 5 indici di bilancio differenziati per settore: in controtendenza con la filosofia forward looking della norma, le medie settoriali sono sempre medie e nascondono un’infinità di situazioni e sfaccettature.