Che cos’è il fabbisogno finanziario? come si calcola e perché ora è così importante monitorarlo insieme agli indicatori di allerta?

Il fabbisogno finanziario di un’impresa può essere definito come l’ammontare di risorse finanziarie necessario per acquistare i fattori produttivi in un determinato periodo. Questa definizione generica e “accademica” porta a trattare il fabbisogno finanziario come finanza necessaria a sostenere gli investimenti duraturi. I costi e gli investimenti sostenuti dall’azienda, non producono immediatamente i frutti, sotto forma di flussi di cassa positivi, generando appunto il fabbisogno finanziario complessivo, da coprire con risorse interne o esterne.

Nel mondo aziendale e bancario, invece, per “fabbisogno finanziario” si intende il fabbisogno finanziario a breve o circolante. Il Fabbisogno Finanziario BT può essere quindi definito come l’ammontare di finanza necessaria per sostenere il ciclo monetario dell’impresa (assorbimento del capitale circolante). Per questo si parla spesso del fabbisogno finanziario o del circolante in relazione ai fidi autoliquidanti da richiedere/negoziare con gli istituti bancari (il castelletto SBF o anticipo fatture). Chiarito questo problema interpretativo, passiamo alla definizione e calcolo del Fabbisogno finanziario a Breve.

Fabbisogno finanziario BT: definizione e calcolo

Abbiamo un modo relativamente semplice per determinare le esigenze finanziarie di un’azienda nel breve termine, dato dalla seguente formula:

Fabbisogno finanziario BT = Fatturato / 360 * Ciclo monetario

Essendo il fatturato uno dei dati più facili da ottenere in azienda, il problema del calcolo si sposta sulla durata del ciclo monetario, il quale è influenzato dalle seguenti variabili:

- dilazione media di pagamento ottenuta dai fornitori;

- giacenza media delle materie prime in magazzino;

- durata del ciclo produttivo;

- giacenza media dei prodotti finiti in magazzino;

- dilazione media di pagamento concessa ai clienti.

Per semplificare il calcolo, senza addentrarsi nella gestione aziendale approfondita (come la durata del ciclo produttivo), si utilizza la seguente definizione del ciclo monetario:

Ciclo monetario= gg clienti + gg magazzino – gg fornitori

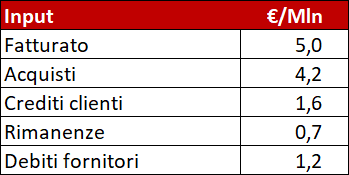

In questa formula del ciclo monetario, per gg clienti/magazzino/fornitori, si intendo i giorni medi di incasso/giacenza/pagamento. Facciamo ora un semplice esempio numerico di calcolo del ciclo monetario e fabbisogno finanziario. Per esplicitare meglio le definizioni teoriche, ipotizziamo di dover calcolare le esigenze finanziarie a breve termine in una ipotetica PMI da € 5 Mln di fatturato, con i seguenti input iniziali:

Ripassiamo ora il calcolo dei giorni medi (imparato in economia aziendale), che ci serviranno per avere tutti gli elementi per la formula del Fabbisogno finanziario BT. Precisiamo che, nelle formule di calcolo dei giorni medi, abbiamo utilizzato l’anno commerciale di 360 giorni anziché quello civilistico di 365 (più adatto per le tempistiche di incasso, lo usiamo anche per le altre variabili). Per quanto riguarda l’IVA, ipotizziamo qui per semplicità un’aliquota del 22%, rimanendo però consapevoli del fatto che, nel caso di rilevanti vendite o acquisti Intrastat, bisogna determinare un’aliquota IVA media.

Giorni medi clienti = Crediti clienti / (Fatturato + IVA) * 360

Giorni medi magazzino = Rimanenze / Fatturato * 360

Giorni medi fornitori = Debiti fornitori / (Acquisti + IVA) * 360

Per avere un dato attendibile, dobbiamo inoltre focalizzarci sugli elementi che compongono il capitale circolante netto operativo. Si tratta di separare gli effettivi componenti a breve termine (crediti/debiti/magazzino) dagli importi complessivi. Per i crediti è importante individuare quelli esigibili, mentre lato magazzino è importante separare l’eventuale componente slow moving. In sostanza, prima di calcolare i giorni medi, dobbiamo valutare se fare una review contabile su ciascun elemento del capitale circolante netto operativo, altrimenti i giorni medi del ciclo monetario rischiano di essere inattendibili.

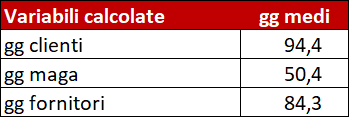

In tabella trovate i risultati delle formule enunciate sopra:

Ora disponiamo di tutti i dati per calcolare il ciclo monetario e di conseguenza anche il fabbisogno finanziario del circolante:

- Ciclo monetario: 60,5 gg medi

- Fabbisogno finanziario BT: 0,84 Mln €

Ottenuti i numeri ora vediamo come interpretare questi risultati e con cosa confrontarli?

In estrema sintesi l’esempio ci dice che, l’azienda in questione per funzionare senza tensioni finanziarie ha bisogno di linee di credito autoliquidanti per 840 €/000. Possiamo ora confrontare questo dato con la PFN a Breve e la differenza tra affidamenti accordati e PFN a Breve.

PFN a Breve: se la posizione finanziaria a breve è superiore al fabbisogno finanziario, siamo in una situazione dove gli investimenti di medio lungo vengono sostenuti con finanziamenti a breve. Questo comporta oneri finanziari più elevati ed una gestione di tesoreria più “stressante” (gli affidamenti a breve vanno rinnovati con tutti gli imprevisti che possono sorgere). Spesso troviamo invece il caso contrario, dove il fabbisogno è superiore rispetto ai fidi concessi e quindi bisogna coinvolgere altri istituti o lavorare sui fornitori o altri pagamenti per migliorare il capitale circolante.

Differenza tra accordato e PFN a Breve: dal confronto si capisce se i fidi accordati sono utilizzati in modo efficiente (“a tappo”), oppure ci sono delle disponibilità non utilizzate sulle quali bisogna lavorare.

Come interpretare i valori negativi?

Potrebbe capitare di avere l’indice negativo. Se non ci sono errori di calcolo, significa che l’impresa genera cassa molto velocemente: incassa i clienti prima di pagare i fornitori. Per esempio si pensi a una Casa Madre che concede delle dilazioni di pagamento molto lunghe alla filiale per aiutare l’avvio dell’attività.

La semplicità del calcolo del Fabbisogno finanziario a Breve porta con se dei seri limiti applicativi e informativi di questo indicatore.

- Dati a consuntivo: il principale limite di questo e di tutti gli indici di bilancio sta nel fatto che si guardano sempre dei dati consuntivi. In condizioni di stabilità del settore dove opera l’impresa, la predisposizione di bilanci infrannuali e il monitoraggio degli indici può essere sufficiente. Nelle condizioni economiche più dinamiche serve un approccio più previsionale basato sul budget di tesoreria.

- Semplificazione delle dinamiche del capitale circolante netto operativo: anche individuando correttamente il circolante operativo all’interno del CCN complessivo, stiamo sempre ragionando su delle medie. Il capitale circolante operativo ha spesso delle dinamiche molto più complesse legate anche alla stagionalità del ciclo attivo e passivo.

La delicatezza dei rapporti con le banche e la gestione della tesoreria richiedono ormai una precisione maggiore nella stima dei flussi di cassa. Rimane utile calcolare l’indice del fabbisogno finanziario per avere una rapida analisi della salute di un’azienda oppure per confrontare il dato con quello ottenuto dall’analisi dei flussi di cassa prospettici (controllo di coerenza complessiva).

NON PERDERTI GLI AGGIORNAMENTI SUI SISTEMI DI ALLERTA – ISCRIVITI ALLA NEWSLETTER

Fabbisogno finanziario: introduzione del DSCR tra gli indicatori di allerta

Di recente sono stati pubblicati i 7 indici di allerta elaborati dal Consiglio Nazionale dei Dottori Commercialisti. Anche se nella stampa si parla di 7 indicatori di allerta, nella sostanza basterebbe monitorare solo i primi 2 parametri:

- PN: il patrimonio netto deve essere positivo, ovvero non eroso dalle perdite;

- DSCR: il Debt Service Coverage Ratio prospettico a 6 mesi deve essere maggiore di 1.

Mentre non sorgono dubbi sul fatto che un patrimonio netto negativo sia un chiaro indicatore di crisi d’impresa, il DSCR necessita di approfondimento. Gli altri 5 indicatori (non trattati qui) vanno analizzati nel caso in cui il DSCR prospettico non è disponibile o ritenuto non attendibile, per cui concentriamoci su quest’ultimo.

Qul’ è la definizione ed il significato del DSCR ?

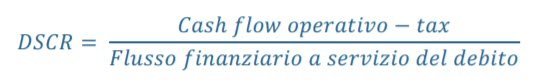

Debt Service Coverage Ratio, che può essere tradotto come indice di copertura del fabbisogno finanziario, è definito dalla seguente formula:

Analizziamo nel dettaglio gli elementi che compongono il DSCR.

Cashflow operativo: si tratta dei flussi attivi prodotti dalla gestione caratteristica. Corrisponde al “Flusso finanziario della gestione reddituale (A)” nel rendiconto finanziario;

Tax: flusso di uscite relative al pagamento delle imposte;

Flusso finanziario a servizio del debito: è la somma dei pagamenti destinati agli istituti finanziari, quindi pagamento degli interessi, delle quote capitale, dei leasing.

Il DSCR prospettico a 6 mesi risponde in sostanza alla domanda se i flussi dei prossimi 6 mesi generati dalla gestione operativa (nettati dai pagamenti al Fisco), sono pari almeno alla somma delle rate dei mutui/leasing da pagare. Più l’indicatore è maggiore di 1 e più c’è eccedenza di cassa e quindi la dimostrazione di riuscire a sostenere i debiti nei prossimi 6 mesi (art 13 codice della crisi d’impresa). Avere il DSCR a 6 mesi maggiore di 1, significa riuscire a coprire il fabbisogno finanziario. Rimane esclusa da questi ragionamenti solo la parte relativa agli investimenti finanziati con i mezzi propri, che evidentemente non presenta criticità.

Il lettore attento avrà a questo punto capito che il sostanziale elemento di novità sta nel fatto che il DSCR deve essere prospettico e non consuntivo, secondo appunto la logica forward looking introdotta dal legislatore con la disciplina sui sistemi di allerta interna. Il problema si sposta quindi sul calcolo del cash flow operativo previsionale a 6 mesi, che richiede l’implementazione all’interno del sistema informativo aziendale di strumenti di pianificazione finanziaria.