Parliamo oggi del Cebi Score 4, come uno dei strumenti di allerta a disposizione del controller interno e del revisore unico. Abbiamo già visto nella procedura di allerta che oltre a monitorare gli indicatori di crisi si può e si deve utilizzare informazioni sul rating creditizio e rischio di insolvenza. Vediamo quindi come funziona lo strumento più utilizzato nel mondo bancario per la valutazione dell’impresa.

Contenuto dell'articolo

Cosa è il CEBI Score 4

In estrema sintesi, si tratta di uno standard di valutazione del rischio di crisi d’impresa e più specificatamente di probabilità di default (abbreviato PD – probability of default). La probabilità di default o tasso di insolvenza è la misura della probabilità che un’impresa diventi inadempiente rispetto alle proprie obbligazioni in quanto insolvente. Il nome Cebi Score, deriva dall’abbreviazione di Centrale dei Bilanci, un sistema di base dati gestito da Cerved, che raccoglie dati sui bilanci depositati ed informazioni finanziarie.

Per chiarire meglio cosa è il Cebi Score, come si presenta e come si interpreta e perchè può essere usato come strumento di allerta, vediamo subito un esempio:

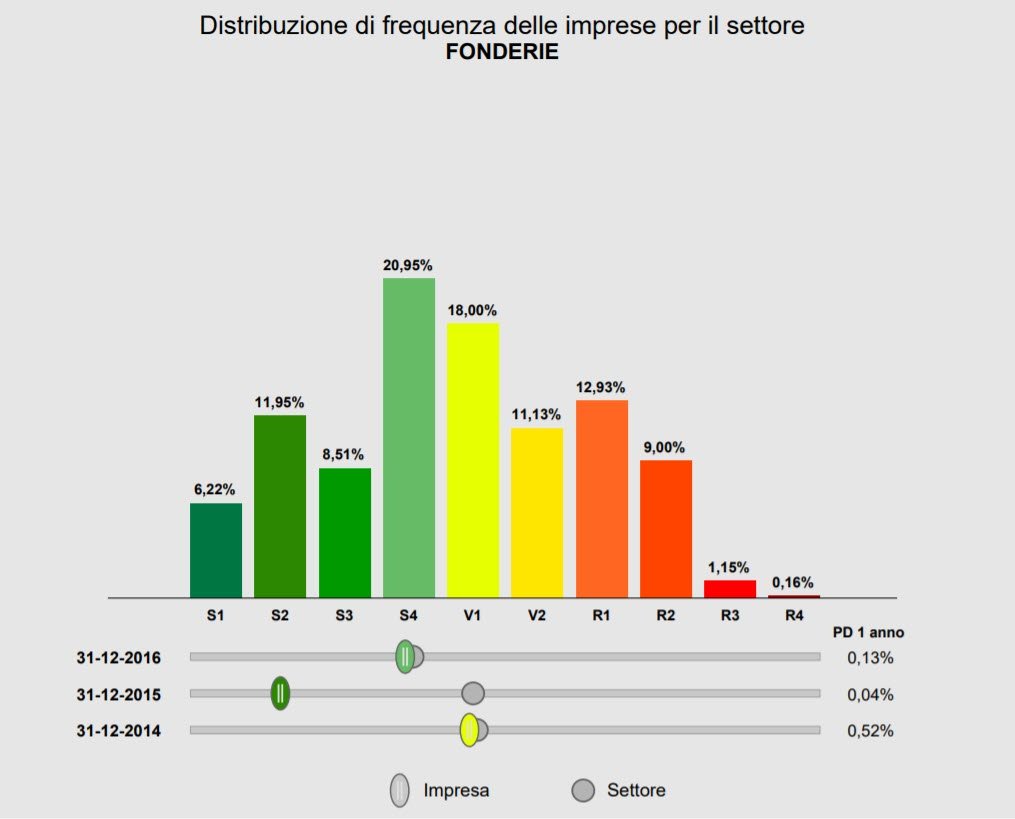

Come notate, il Cebi Score evidenzia chiaramente la posizione dell’impresa analizzata rispetto alla “rischiosità” rilevata nel settore. In questo esempio la fonderia in questione aveva un rating V1 (vulnerabilità – rischio medio) nel 2014 che corrispondeva alla media di settore. Poi è migliorata passando al S2 nel 2015 per ritornare sulla media di settore S4 nel 2016.

Vediamo ora quali sono le definizioni di rischiosità utilizzate da Cerved.

La scala di Rating CEBI Score 4

Il rating di solvibilità si suddivide in 4 macro categorie:

- S – Sicurezza

- S – Solvibilità

- V – Vulnerabilità

- R – Rischio

Approfondiamo le definizioni di questi concetti di base.

- S1 – Azienda caratterizzata da una dimensione elevata o medio-grande, da un eccellente profilo economico-finanziario e da un’ottima capacità di far fronte agli impegni finanziari. Il rischio di credito è minimo;

- S2 – Azienda con fondamentali molto solidi ed una elevata capacità di far fronte agli impegni finanziari. Il rischio di credito è basso;

- S3 – Azienda caratterizzata da una adeguata capacità di far fronte agli impegni finanziari, che potrebbe però risentire di mutamenti gravi ed improvvisi del contesto economico-finanziario e del mercato di riferimento. Il rischio di credito è contenuto;

- S4 – Azienda caratterizzata da una adeguata capacità di far fronte agli impegni finanziari, che potrebbe risentire di mutamenti gravi ed improvvisi del contesto economico-finanziario e del mercato di riferimento. Il rischio di credito è relativamente contenuto;

- V1 – I fondamentali dell’azienda sono complessivamente positivi, nonostante elementi di fragilità, che la rendono vulnerabile a improvvisi cambiamenti del contesto economico-finanziario e del mercato di riferimento. Il rischio di credito è comunque inferiore alla media;

- V2 – I fondamentali dell’azienda presentano elementi di fragilità, che la rendono vulnerabile a cambiamenti del contesto economico-finanziario e del mercato di riferimento. Il rischio di credito, seppur generalmente ancora prossimo alla media, è significativo;

- R1 – L’azienda presenta gravi problemi e potrebbe non essere in grado di far fronte agli impegni finanziari assunti. Il rischio di credito è elevato;

- R2 – L’azienda presenta problemi molto gravi e potrebbe non essere in grado di far fronte agli impegni finanziari assunti. Il rischio di credito è molto elevato;

- R3 – L’azienda presenta problemi estremamente gravi, che ne pregiudicano la capacità di far fronte agli impegni finanziari anche nel breve periodo. Il rischio di credito è massimo.

- R4 – L’azienda è insolvente, non ha la capacità di far fronte agli impegni finanziari anche nel breve termine. Il rischio di default è massimo.

Come è calcolato il rating Cebi Score 4

Premetto subito che la formula esatta del calcolo del rating non è divulgata. La metodologia di Rating di Cerved Rating Agency prevede l’utilizzo di tutte le informazioni presenti nel sistema informativo di Cerved Group, relative alla società valutata ed alle persone ad essa connesse. Le informazioni contenute ne database CeBi provengono da fonti ufficiali (ad es. Registro Imprese, conservatorie di tribunali), dalla società valutata o da altre fonti comunque ritenute attendibili da Cerved Rating Agency.

Le principali fonti dati per l’analisi Cebi

- Bilanci aziendali, intesi come principale fonte di analisi del profilo di rischio economico-finanziario, ma anche come fonte di informazioni sulle attività e sulle strategie aziendali. Ove disponibili, sono esaminati anche i bilanci consolidati e le relazioni semestrali;

- Informazioni anagrafiche e societarie dell’impresa (anzianità, settore, area geografica, soci, management ecc.);

- Eventi negativi ufficiali sull’impresa e sui soggetti ad essa connessi (insolvenze ufficiali, eventi pregiudizievoli, CIGS, ecc.);

- Regolarità dei pagamenti relativa alle transazioni commerciali dei soggetti valutati, misurata con un sistema proprietario di raccolta e di elaborazioni di tali dati (Pay-line);

- Scenari di settore storici e previsionali;

- Rassegna stampa nazionale e locale;

- Altre informazioni, soprattutto di natura qualitativa , raccolte da altre fonti attendibili.

La valutazione quantitativa della situazione economico-finanziaria dell’azienda valutata è basata sul CeBiScore 4, che fornisce una misura predittiva del profilo di rischio economico-finanziario della stessa.

Lo score è collocato nel sistema economico di riferimento (settore e area geografica) attuale e prospettico.

Le principali aree di analisi sono:

- cash flow, redditività e qualità degli utili

- peso degli oneri finanziari e servizio del debito

- struttura finanziaria e composizione temporale del debito

- equilibrio finanziario e liquidità

- crescita

- volatilità dei redditi e del cash flow

- struttura operativa ed efficienza generale

Ognuno degli indicatori viene valutato considerandone la tendenza rilevata su più esercizi. Il sistema di benchmark è stato sviluppato su campioni estremamente ampi e rappresentativi in termini spaziali e temporali. Cebi score 4 viene utilizzato nell’ambito Sistema Creditizio Italiano per la previsione delle insolvenze bancarie e per l’analisi del profilo di rischio delle imprese italiane (sostanzialmente come strumenti di allerta). Tale modello è rappresentato da un sistema di oltre 200 funzioni di scoring specializzate per settore, che considerano fino a 3 bilanci consecutivi e che ponderano una selezione di indicatori di bilancio ottimizzata sul cluster di appartenenza dell’impresa.

Cebi score 4 e gli indicatori della crisi d’impresa

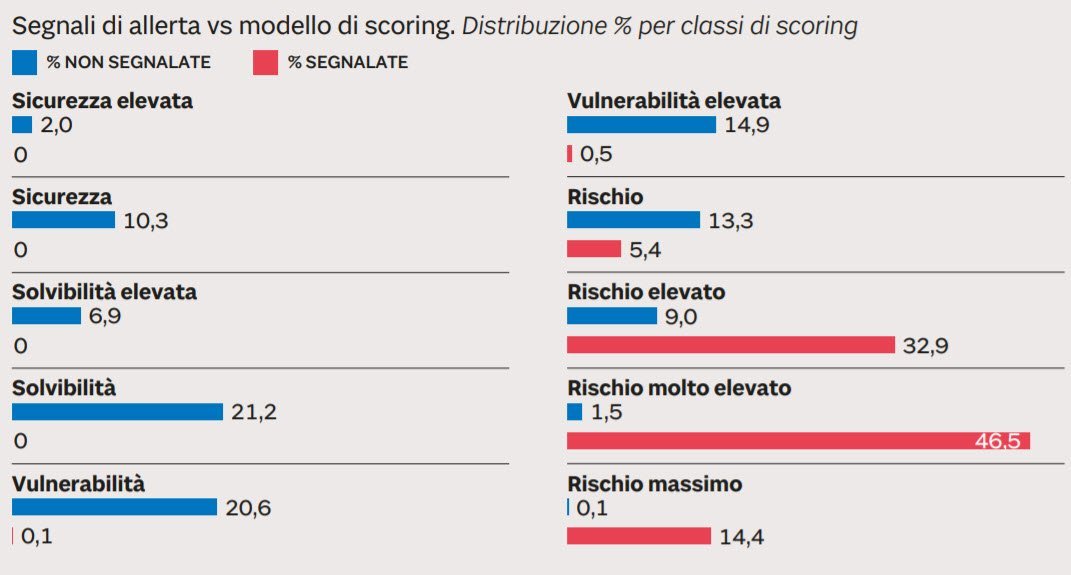

Vediamo ora il confronto tra la “capacità predittiva” degli indicatori della crisi (presentati dal CNDCEC lo scorso 26.10.2019) ed il Cebi Score. Entrambi i sistemi di scoring si basano su indicatori di bilancio per stimare la probabilità di default o segnalare l’allerta.

Il confronto evidenzia che vi è una buona “correlazione” tra i 2 sistemi: l’allerta è segnalata a partire dalla categoria Cebi v2 – vulnerabilità elevata. Le segnalazioni sono concentrate attorno score Cebi R2 – rischio molto elevato. E’ abbastanza evidente come la scala di PD Cebi fornisca un’informazione un po’ più completa avendo 10 gradi di rischio, mentre gli indicatori ragionano in binario: allerta segnalata o no.

Concludendo riteniamo che il sistema di rating Cebi Score 4 possa e debba essere usato tra i strumenti di allerta. Abbiamo visto che nelle procedure di allerta, il revisore redigendo la valutazione finale deve tenere in considerazione i rating che emergono da diversi sistemi di scoring. Inoltre è consigliabile l’utilizzo del Cebi Score anche nella rilevazione degli early warnings per monitorare le anomalie nei rapporti con le banche e contabili.