Parlando di Capitale Circolante, working capital in inglese, si intende normalmente il capitale circolante netto, abbreviato CCN. E’ un importante misura dello stato di salute aziendale, relativamente facile da calcolare: vediamo subito come.

Nei prossimi paragrafi, oltre alle diverse definizioni e tipologie di circolante, vedremo anche l’importanza di questo indice nell’ambito dei sistemi di allerta e indici della crisi d’impresa.

Contenuto dell'articolo

Il concetto e la definizione del capitale circolante

Una prima definizione del CCN, proposta da William Sharpe, descrive il capitale circolante netto come semplicemente la: “differenza tra attività correnti e passività correnti”. Questa definizione molto sintetica deve essere però necessariamente integrata precisando che le attività e passività a breve devono essere:

- non finanziarie

- relative al core business

- di natura monetaria (non contabile)

Con queste precisazioni si vuole sottolineare la natura di questo importante indice di bilancio. Dai crediti e debiti a breve si vuole escludere la componente della PFN e delle eventuali voci contabili non attinenti all’operatività aziendale tipica dell’impresa. La dicitura inglese working capital, rende forse anche meglio l’idea e corrisponde precisamente al capitale circolante netto operativo.

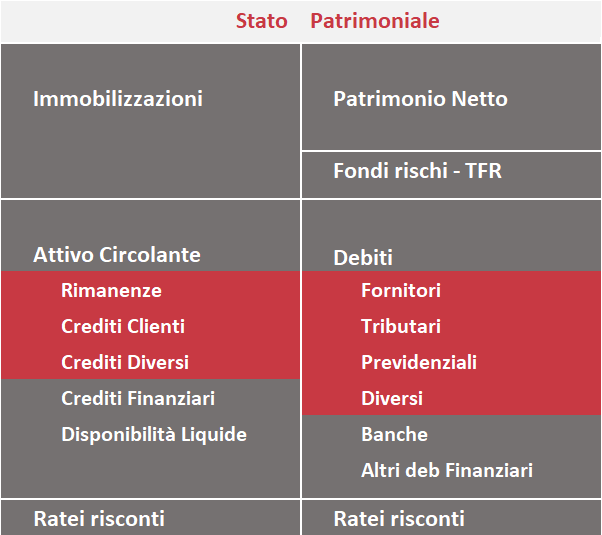

E’ veramente molto più facile capire questo concetto attraverso uno schema, come questa mini infografica.

Schema del capitale circolante nel bilancio riclassificato IV CEE.

Le voci evidenziate in rosso compongono il CCN operativo, considerando chiaramente la loro componente “a breve”. Tutte le componenti a medio-lungo termine sono di fatto di natura finanziaria e quindi escluse dal capitale circolante netto operativo.

Vediamo ora le diverse definizioni del capitale circolante ed analizziamo le differenze rispetto al concetto di working capital che si riferisce ad un circolante esplicitamente non finanziario.

Tipologie del capitale circolante

Vediamo ora le diverse terminologie e sfaccettature del capitale circolante che si riscontrano nell’ambito economico. Essendoci diverse tipologie di riclassifica del circolante, è importante chiarire ognuna delle definizioni sotto elencate.

Capitale Circolante Lordo

L’aggettivo “lordo” in questo caso non si riferisce ad un calcolo ma precisa una particolare riclassifica dello Stato Patrimoniale. In sintesi, il circolante è lordo in quanto non nettato dei debiti a breve termine.

Si tratta della somma delle seguenti voci dell’attivo patrimoniale a breve termine:

- Liquidità immediate

- Liquidità differite

- Disponibilità

Parlando di capitale circolante lordo, ci si riferisce quindi a Cassa/Banca (disponibilità), più Crediti entro l’esercizio corrente e le Rimanenze di magazzino. In questo caso il capitale circolante è lordo perché non è appunto nettato dai debiti a breve verso fornitori. Di fatto si tratta di una misura approssimativa della liquidità dell’azienda, raggruppata in queste 3 categorie: banche attive, crediti e magazzino. Può essere importante valutare il capitale circolante lordo in sede di analisi di un’impresa in crisi: il capitale circolante rappresenta l’attivo rapidamente liquidabile per soddisfare i creditori.

Capitale Circolante Netto

Nell’analisi patrimoniale, il Capitale Circolante Netto (CCN) è un margine particolarmente importante. Nella sua componente di passivo, il CCN comprende tutti i debiti a breve termine. Sono compresi quindi sia i debiti verso fornitori, tributari e debiti diversi (come acconti), che quelli verso le banche con scadenza entro l’anno (autoliquidante + le rate dei finanziamenti entro l’anno). Dando uno sguardo al CCN, si può subito riscontrare se la società si trova in equilibrio patrimoniale ed è in grado di adempiere alle obbligazioni prese. Un capitale circolante netto positivo, infatti indica, che l’azienda è in grado di pagare i fornitori, le banche ed altri debiti correnti, con la liquidità immediata e differita (cassa, crediti e magazzino).

Questa mera differenza tra attivo a breve e passivo a breve, chiamata CCN, può sembrare banale, ma sul lato pratico è tutt’altro che scontata. L’indicatore si fonda sulla separazione delle componenti a breve comprese nei crediti e nei dei debiti. Per i debiti l’individuazione è abbastanza agevole, in quanto ci sono i contratti bancari, scadenziario fornitori ed eventuali accordi di rateizzazione dei debiti tributari o previdenziali. In presenza di debiti scaduti ed assenza di accordi di rateizzazione, tali debiti vanno considerati nella componente a breve (essendo scaduti sono più che esigibili).

Per quanto riguarda l’attivo, dobbiamo invece fare un’analisi dell’esigibilità dei crediti, i quali se scaduti vanno svalutati o spostati (riclassificati) nel medio lungo sulla base di accordi scritti. Inoltre nell’attivo circolante bisogna valutare anche il magazzino, che può avere una sua componente slow-moving o anche delle commesse che verranno completate tra più anni. Come e soprattutto quando il magazzino si trasforma in liquidità, dipende molto dal settore: es. nelle costruzioni, i cantieri andranno nel medio lungo, mentre gli appartamenti già messi in vendita, possono essere classificati nel circolante a breve.

Capitale Circolante Netto Operativo

Si tratta del CCN descritto prima, nettato questa volta, anche dalla componente bancaria, detta anche posizione finanziaria netta (abbreviato PFN). Nell’ambito dell’analisi patrimoniale, la prassi ormai diffusa è quella di separare la PFN a breve dal capitale circolante netto operativo. Il calcolo del CCN operativo è quindi dato da:

(Crediti a breve + Magazzino a breve) – (Debiti vs fornitori a breve + Debiti diversi a breve)

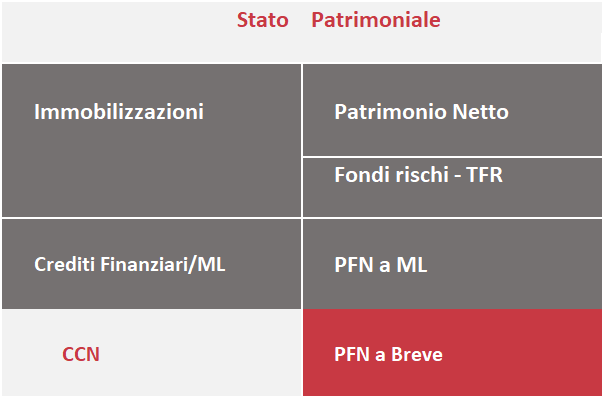

Separando la PFN (posizione finanziaria netta) a breve riusciamo a rappresentare il bilancio in uno schema sintetico e di facile comprensione come questo:

Schema bilancio riclassificato liquidità ed esigibilità

In questa rappresentazione schematica del bilancio, risulta molto agevole valutare il cosiddetto equilibrio patrimoniale:

- le immobilizzazioni e i crediti finanziari sono finanziati dal PN e PFN a medio lungo termine;

- Il capitale circolante netto operativo è positivo ed è finanziato dalla PFN a breve.

CCN negli indicatori della crisi d’impresa

Quando abbiamo analizzato i 7 indicatori della crisi presentati dal Consiglio Nazionale dei Dottori Commercialisti (CNDCEC) lo scorso 26 ottobre 2019, vi abbiamo trovato anche l’indice di liquidità, dato dall’Attivo a Breve su Passivo a Breve. Si tratta sostanzialmente del CCN espresso in termini percentuali: incidenza % dell’attivo “liquido” sul passivo esigibile. Avendo altri indici che si focalizzano sull’indebitamento finanziario, per gli indici della crisi viene quindi usato l’indice di liquidità che non separa la PFN ed è calcolato come:

|

Attivo circolante a breve (voce C attivo) + Ratei e risconti attivi (voce D attivo) |

|

Passivo a breve (voce D passivo) + Ratei risconti passivi (voce E passivo) |

Vediamo che nell’indice di liquidità sono stati aggiunti i ratei attivi e passivi, che non andrebbero nel circolante in quanto hanno una natura più contabile che monetaria. Tuttavia, nei ratei passivi, spesso troviamo lo stanziamento degli interessi bancari, che vengono poi stornati automaticamente il mese successivo e possono integrare il passivo corrente. Per quanto riguarda invece i ratei e risconti attivi, tra i risconti spesso si trova il maxi-canone leasing che, a nostro avviso non andrebbe considerato nell’indice di liquidità. Il maxi-canone, se relativo all’immobile, diventa liquido solo nel caso di una vendita anticipata e “plusvalente” dell’immobile, altrimenti viene decrementato seguendo il piano del leasing (non comporta movimenti monetari).

Capitale operativo e cashflow

Oltre ad osservare il capitale operativo in maniera statica, magari confrontandolo con i valori riscontrati nei bilanci dei concorrenti, è interessante monitorarne la dinamica. Le variazioni del capitale operativo infatti, determinano l’assorbimento o rilascio di liquidità del circolante (change in working capital in inglese).

Quando abbiamo visto come si calcola il DSCR, abbiamo dovuto analizzare la struttura del Rendiconto Finanziario ed in particolare il flusso finanziario dall’attività operativa. Questo flusso rappresenta la base di partenza del calcolo del DSCR e serve per calcolare anche l’indice di ritorno liquido dell’attivo (cashflow / totale attivo).

Si riscontrano spesso casi in cui le aziende che non controllano periodicamente il rendiconto finanziario, si accorgono troppo tardi degli squilibri nel capitale circolante. I motivi del peggioramento del circolante e quindi dell’assorbimento di liquidità generata dall’azienda sono attribuibili a:

- Allungamento incassi dei clienti: per “coccolare” i clienti vengono concesse condizioni di incasso più lunghe, oppure i commerciali prendono clienti importanti che hanno politiche di pagamento solitamente più lunghe.

- Crescita del fatturato: la crescita del fatturato, anche se sembra un controsenso, spesso assorbe liquidità. Nuovi clienti, nuove dilazioni, aumento del magazzino per servire i clienti in aumento.

- Aumento del magazzino: la stagionalità di alcuni settori o instabilità delle forniture comporta dover acquistare grossi quantitativi di materie prime o stock commerciali che di fatto assorbono risorse finanziarie fino al momento dell’incasso dei crediti derivanti dai prodotti venduti.

- Politiche fornitori: può accadere che per avere particolari scontistiche o semplicemente per acquistare da un fornitore leader di settore è necessario effettuare pagamenti in acconto o con tempistiche molto brevi.

I motivi dell’assorbimento di cassa derivanti dal circolante sono molteplici e impattano diversi responsabili in azienda (commerciali, buyer, responsabili produzione). Sta quindi nell’abilità del controllo di gestione di monitorare l’andamento ed imporre azioni correttive per mantenere una situazione finanziaria equilibrata.

Interpretazione dell’indice e CCN negativo

Qual’è il significato del valore del capitale circolante negativo (indice liquidità < 100%) ?

Una situazione patrimoniale, dove l’attivo a breve non copre il passivo a breve segnala che non ci sono risorse immediate per coprire tutti i debiti correnti. Chiaro che questo fatto da solo non è sinonimo di insolvenza, ma è comunque un segnale di una difficoltà nel gestire le risorse finanziarie. Un CCN negativo significa che i flussi finanziari attivi e passivi non seguono correttamente il ciclo produttivo. In una situazione equilibrata infatti, gli impianti sono finanziati dai soci e dai mutui mentre il circolante, segue il ciclo produttivo e si finanzia con la PFN a breve. Ultimamente le stesse banche sono diventate più attente nell’erogare finanza e spesso offrono linee di credito specifiche che cercano di collegarsi alle tempistiche del ciclo produttivo (es. automotive, impianti fotovoltaici, leasing macchinari).

Il capitale circolante negativo, deve comunque essere indagato, per individuare le cause e studiare la dinamica dell’assorbimento della cassa. Il CCN potrebbe quindi risultare negativo a causa di un evento non ricorrente. Ad esempio è stata ritardata la consegna di una commessa molto grossa, oppure è stato deciso di svalutare un rilevante credito non più esigibile. I motivi però possono essere più profondi e legati ad un mix di fattori elencati nel paragrafo precedente, ma purtroppo spesso il motivo è la difficoltà nell’incasso dei crediti.